2023年1-6月,招标网公开的电解槽招标成交项目共24个,采购的规模共597.3MW,成交金额共28.5亿元。

地区分布方面

来自河北、吉林、辽宁三地区的6个项目,电解槽装机规模435MW,占比1-6月公开招标规模的73%;成交金额近25亿元,占比1-6月公开成交金额的88%。吉林省大安风光制绿氢合成氨一体化项目以245MW的电解槽装机规模和5.73亿元的采购金额位列第一。

项目采购类型方面,EPC总承包有5个,占比总项目数21%;成交金额19.1亿,占比总成交金额的67%,5个EPC项目制氢电解槽装机规模48MW。EPC总承包金额包含了项目的土建、装备、安装、调试等一系列费用,拉高了整体项目的市场体量,但从现有5个EPC总承包采购的项目来看,其中风光发电相关的部分占大比例,制氢装备占比较小。

电解槽技术分类方面,1-6月公开采购的碱性、PEM和AEM三类,其中涉及碱性电解槽的项目共19个、占比总项目数79%,采购规模共499.55MW、占比总规模84%,成交金额约25.5亿元,占比总成交金额90%;涉及PME电解槽的项目共4个,采购规模共51.25MW(有一个项目未公开采购规模)、占比总规模9%,成交金额共3亿元、占比总成交金额11%。

其中,今年以来最大的PEM电解槽采购,来自大安风光制绿氢合成氨一体化项目,采购规模50MW,属于投资方子公司的定向供货;涉及AEM电解槽的项目有1个,是来自西湖大学采购的德国Enapter公司每小时产氢0.5标方的设备,由国内授权总代理经销商北京申乾科技有限公司供货。

市场主体方面

根据招标网站公开的中标电解槽规模超1MW的单位统计来看,中船派瑞氢能、阳光电源和西安隆基位列市场(公开招标的部分)的前三名,三者合计中标规模达到426.5MW,占比招标市场的71%。中船(邯郸)派瑞氢能和西安隆基延续2022年的发展势头,继续占据市场前三。

阳光电源依托于原有光伏业务在电源领域的技术优势和市场布局,将新能源业务拓展制氢装备市场,并首次进入市场前三,在大连市洁净能源集团海水制氢一体化项目、大安风光制绿氢合成氨一体化项目、鄂尔多斯市鄂托克前旗上海庙经济开发区光伏制氢项目三个项目上均有所斩获。

相较高工产研锂电研究所公布的2022年出货量前10的制氢装备企业,在设备类采购中三一氢能、南通安思卓、中能氢能源等三家装备企业成功突围,可能有两个原因,一是部分企业还有积压的订单,产能吃紧,目前以满足之前订单供货为主;二是随着制氢示范项目和制氢装备企业的增加,市场混战局面进一步升温,中小企业以降低价格获取市场空间。

成交价格方面

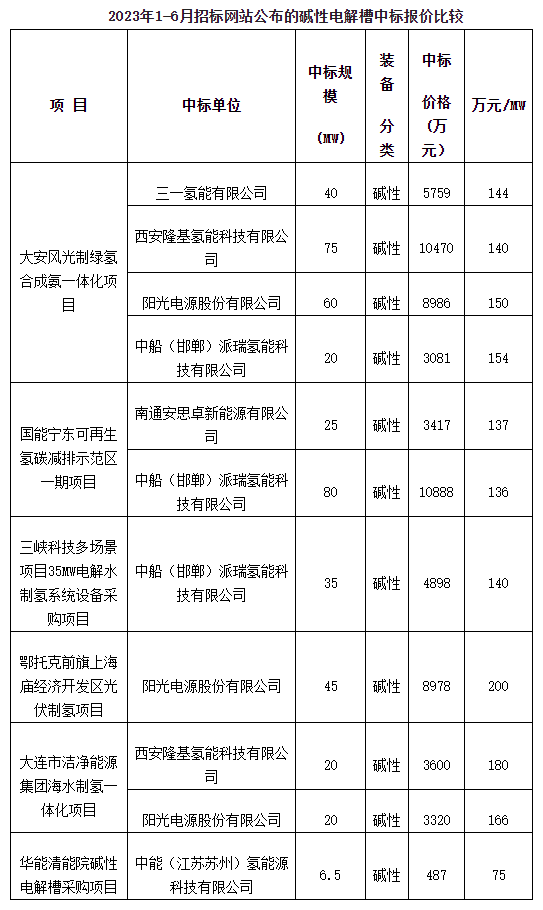

通过对公开成交价格和采购规模,且单项成交电解槽容量大于1MW价格情况的比较来看,新的小型企业进入大型示范项目的难度较大,在较小规模的项目上倾向于低价竞标获取订单,中能(江苏苏州)氢能源科技有限公司以487万元的最低价中标华能清能院碱性电解槽采购项目,折75万元/MW,价格远低于中船派瑞氢能、西安隆基等企业在其他大型项目上的投标价格。

大型示范项目碱性制氢电解槽的每MW的成交价格在135~180万元区间,影响价格的因素包括制氢电解槽招标规模、标包(段)设置、配套服务和设施要求等,在相近场景和需求下电解槽中标价格受招标规模和标包(段)设置影响较大。

鄂托克前旗上海庙经济开发区光伏制氢项目,阳光电源以8978万元价格成功中标,折200万元/MW,每MW成交价格明显高于其他项目,从该项目的采购需求来看,该项目的采购范围涉及了电解制氢系统及其附属设备的所有工艺设计,以及设备(包括制氢电源)的设计、选型、采购、安装、调试、报检等,相较其他项目采购需求,增加了工艺设计、设备设计和选型,以及制氢电源设备等内容,项目整体性要求更高。

碳索氢能网 https://h2.solarbe.com/news/20230830/1205.html

下一篇

下一篇